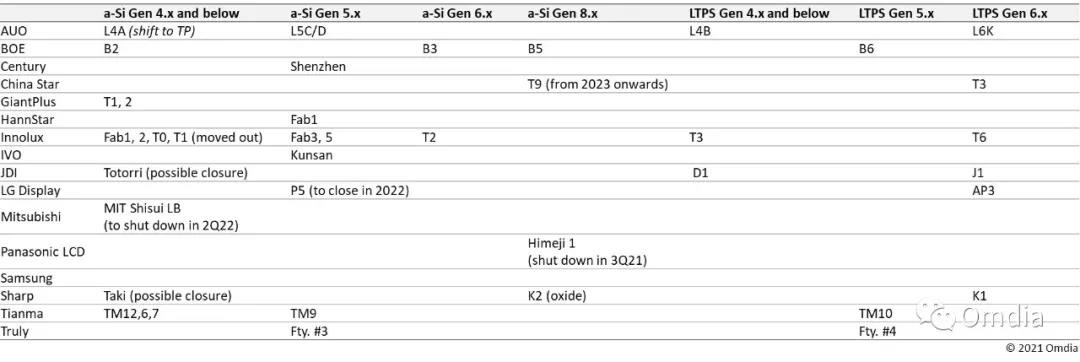

Innebygd skjermpanelproduksjon skifter til A-SI 5.X og LTPS 6 generasjonslinjene.BOE, Sharp, Panasonic LCD (skal stenges i 2022) og CSOT vil produsere ved 8.X-generasjonsanlegget i fremtiden.

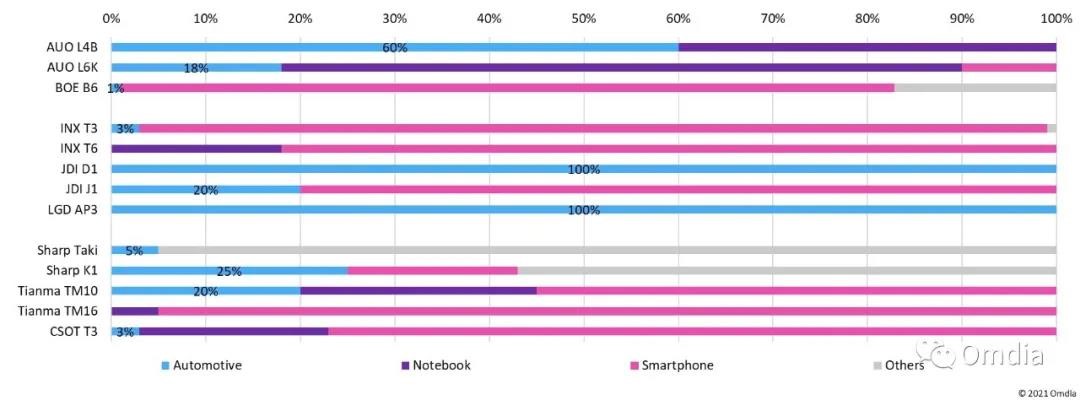

Innebygde skjermpaneler og bærbare skjermpaneler erstatter smarttelefonpaneler, og har blitt hovedapplikasjonen for LTPS LCD-produksjonslinje.

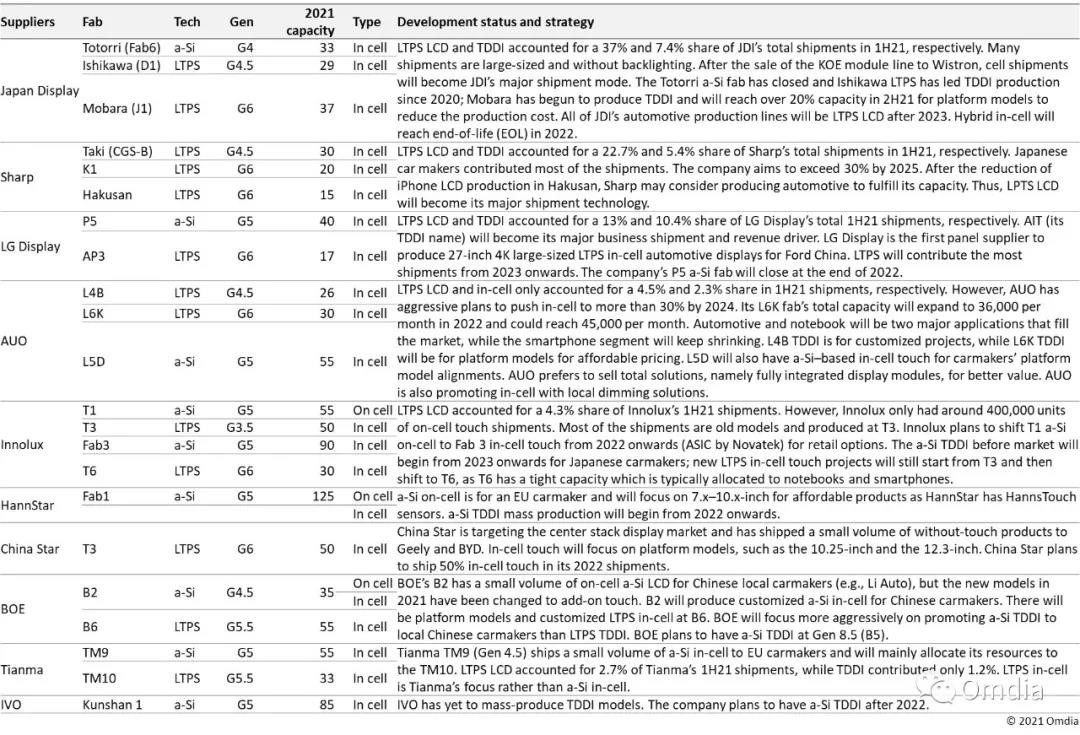

JDI, Sharp, LG Display og AU Optronics har raskt flyttet sitt forretningsfokus til LTPS in-cell touch-markedet, mens BOE, Innolux og Tianma startet sin in-cell touch-virksomhet fra A-SI på grunn av deres store a-SI-kapasitet.

Anleggskonsolidering og overføring til Daisei-anlegget

Produksjonen av skjermpaneler ombord blir gradvis konsolidert og overført til Daesei-fabrikker.Siden produksjonen er liten, men variasjonen er mange, ble bildisplaypanelet tidligere produsert i 3. X /4.X generasjons fabrikk.Men de siste årene har de små generasjonsanleggene blitt for gamle til å møte etterspørselen om forbedret ytelse og fallende priser, så disse anleggene vil gradvis bli stengt.I tillegg tvinger etterspørselen etter større skjermer og raske priskutt leverandørene til å revurdere sine kapasitetstildelingsstrategier.Som et resultat har de fleste panelleverandører flyttet a-SI-produksjonen til femte generasjons fabrikker, og til og med BOE, Sharp og CSOT (i fremtiden) produserer i 8.X fabrikker.Dessuten har en rekke panelleverandører siden 2020 produsert paneler om bord ved sine LTPS-anlegg på linje seks.

Figur 1: Oversikt over PANEL-produsentenes produksjonslinjer for TFT LCD-kjøretøy, andre halvdel av 2021

LTPS-produksjonslinjen har en økende andel innebygde skjermpaneler

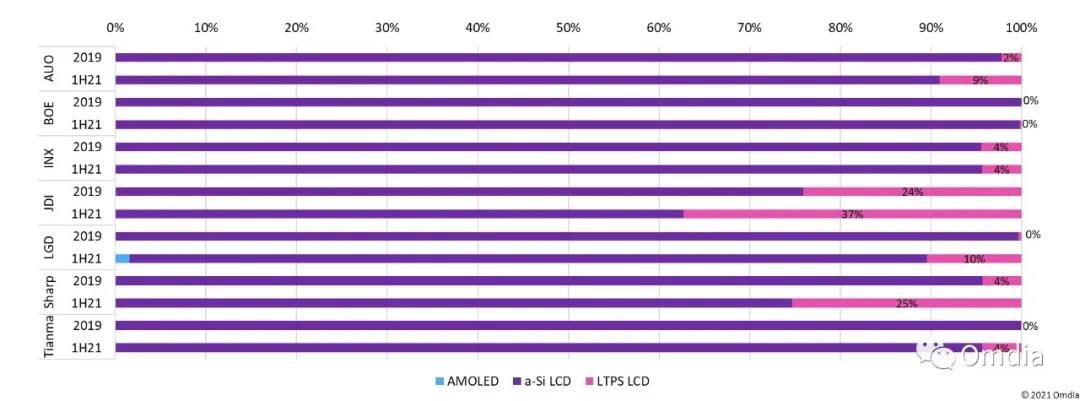

Omdisponeringen av fabrikkkapasitet betyr også et teknologiskifte.Figur 2 nedenfor viser panelleverandørers andel av forsendelser etter teknologikategori.LTPS LCD så betydelig vekst i første halvdel av 2021. JDI og Sharp har den høyeste andelen LTPS-forsendelser, hovedårsaken er kapasitet.Ingen av selskapene har et femtegenerasjons A-SI-anlegg, bare en 4,5-generasjons og en 6-generasjons LTPS-linje.Som et resultat har JDI og Sharp promotert LTPS LCDS siden 2016.

Figur 2: Panelleverandørers andel av forsendelser etter teknologikategori, 2019 vs. 2021 første halvår

I henhold til LTPS LCD-anleggstildelingsplanen til frontlinjepanelprodusenter, vil kjøretøymontert og bærbar PC erstatte smarttelefonen som hovedapplikasjonsmarkedet for LTPS LCD-produksjon i deres LTPS-produksjonslinje.BOE, Tianma og Innolux er de eneste selskapene som fortsatt har høy smarttelefonandel.I figur 3 har JDI D1 og LG Display AP3 bare applikasjoner i bilen fordi de har redusert smarttelefonvirksomheten.Omdia forventer at innebygde skjermpaneler snart vil bli en viktig applikasjon i LTPS-produksjonslinjer.

Figur 3. Tildeling av produksjonslinje for LTPS LCD-produksjonslinje etter søknad i andre halvdel av 2021

LTPS LCD støtter også veksten av celleberøring

LTPS akselererer også forsendelsene av celleberøringsskjermene.I tillegg til endringer i tildelingen av fabrikkkapasitet, er en annen årsak til økningen i LTPS LCD-forsendelser den økte etterspørselen etter berøringsintegrasjon i stor størrelse.Sammenlignet med berøring utenfor cellen, har berøring i cellen en relativ kostnadsfordel i stor størrelse.I tillegg krever LTPS LCDS færre driver-ics enn A-SI LCDS, noe som resulterer i den raske veksten av LTPS in-cell touch-kontroller.Figur 4 oppsummerer utviklingen og strategiene til panelleverandører.

Figur 4:In-cell trackpad utviklingsstatus og strategi for frontlinjeleverandører

Innleggstid: Des-07-2021